在销售渠道方面,目前,综合类母婴电商平台已成为消费者最主要的购物渠道;线下母婴渠道仍具有较强的生命力,母婴专卖店、大型商超等线下门店也是消费者购物的主要渠道选择。

从我国线下销售主要的母婴品牌来看,市面上的母婴产品零售商在业务定位、发展模式、资源掌控、经营地区均有差异。

爱婴岛全国共有1600多家直营店和加盟店,主要集中在华南、华东地区。孩子王全国共434家直营门店,主要集中在二、三线城市,门店多分布在江苏、上海、安徽、浙江、重庆等地区。爱婴室定位于中高端市场,全国共282家门店,位置多集中于华东地区,占据浙江、上海、福建和江苏市场。在店均面积方面,孩子王单店平均面积达到了2500平米,最大单店面积超过7000平米,远远超过了其他零售商。环球360入口

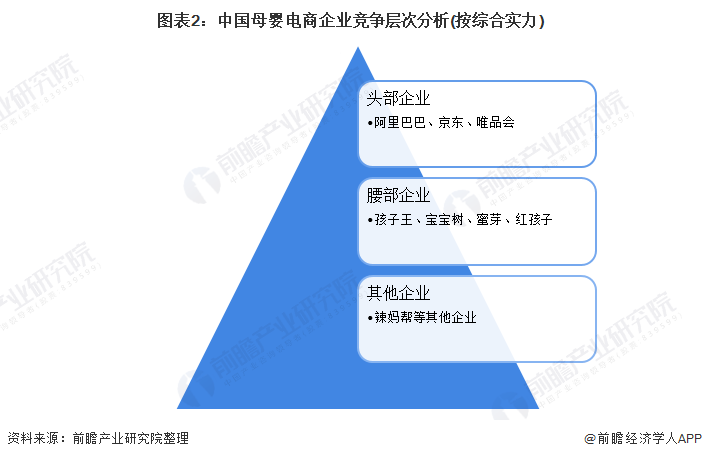

整体来看,我国综合母婴电商从品牌知名度、市场规模各方面的竞争优势均较强,另外,综合母婴电商布局下游物流/仓储较为完善,一定程度上形成了行业壁垒,占有相当优势。腰部企业为垂直母婴电商平台,主张精细化经营,聚焦母婴板块,但鉴于未有足够资金完善产业链,整体的规模增长较为乏力。

综合母婴电商的2020年活跃用户以淘宝天猫的用户数为最,环球360入口达到7.79亿;京东为4.72亿,与淘宝天猫平台相差3.07亿。唯品会为0.84亿,尚未达到1亿规模。总的来看,2020年,国内综合母婴电商仍以阿里巴巴集团旗下的淘宝天猫的活跃用户数量最多。

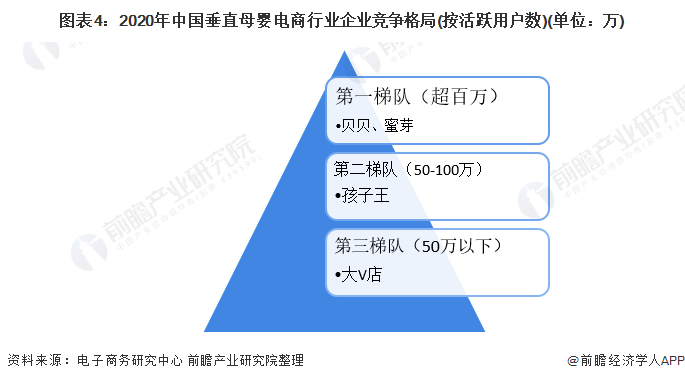

垂直母婴电商的流量相对综合母婴电商规模较小。规模超百万的有贝贝和蜜芽,孩子王的活跃用户规模在50-100万之间。

从我国母婴市场的主要细分品类来看,婴儿奶粉头部品牌虹吸效应显著,越发集中化;需求更为精细化的婴儿洗护市场较为分散,竞争激烈,尚未出现龙头品牌。

2021年上半年,从销售市场份额来看,婴儿奶粉市场的CR10达到74%,婴儿尿裤市场的CR10达到57%,婴儿洗护市场的CR10为30%。

总的来说,分渠道来看,中国线下母婴企业竞争依旧较为激烈,环球360入口母婴电商企业的市场竞争力逐渐提升,逐步抢占市场份额,同时阿里、天猫等综合电商的竞争实力要强于贝贝、孩子王等垂直电商品牌;从细分市场来看,婴幼儿奶粉市场的集中度较高,而婴儿洗护等精细化产品市场较为分散,市场集中度在逐年下降。

更多行业相关数据请参考前瞻产业研究院《中国母婴行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

本报告前瞻性、适时性地对母婴产业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来母婴产业发展轨迹及实践经验,对母婴产业未来的发展前景做...

如在招股说明书、公司年度报告等任何公开信息披露中引用本篇文章数据,请联系前瞻产业研究院,联系电话:。

前瞻产业研究院中国产业咨询领导者,专业提供产业规划、产业申报、产业升级转型、产业园区规划、可行性报告等领域解决方案,扫一扫关注。

【行业深度】洞察2024:中国心脏封堵器行业竞争格局及市场份额(附竞争梯队、竞争格局、市场集中度等)

【行业深度】洞察2024:中国激光器产业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

【行业深度】洞察2024:中国光纤激光器行业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

【行业深度】洞察2024:中国PEEK材料行业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

【行业深度】洞察2024:中国人参行业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

【行业深度】洞察2024:中国加氢站行业竞争格局及市场份额(附市场集中度、企业竞争力分析等)